Quadrantanalyse: vereenvoudig uw beleggingsstrategie

Hoofdstukken

- 00:00 Wat is quadrantanalyse?

- 03:00 – Voordelen en opbouw van de methode

- 05:29 – Kopen, verkopen en het herkennen van momentum

- 08:10 – Quadrantanalyse vs klassieke technische indicatoren

- 11:52 – Hoe ruis vermijden en trends zuiver lezen

- 14:58 – Timing verbeteren en winstkansen maximaliseren

- 18:22 – De “3-van-4 regel” voor verschillende profielen

- 21:07 – Quadranten in TransStock: praktische toepassing & voordelen

trendlijnen en voortschrijdende gemiddelden.

De grafiek lijkt vol informatie te zitten, maar de beslissingen blijven onzeker:

moet ik nu kopen, verkopen of gewoon niets doen?De quadrantanalyse beleggen biedt hier een helder alternatief.

Het is een visuele, eenvoudig te begrijpen methode om te bepalen

welke aandelen, fondsen of ETF’s interessant zijn om te kopen, te behouden of te verkopen.

U ziet in één oogopslag of de trend krachtig is, of het momentum versnelt of verzwakt

en waar de belangrijkste kantelpunten liggen.In deze video en bijhorende gids toont Mark hoe de quadrantanalyse beleggers helpt om

ruis te reduceren, timing te verbeteren en

betere beslissingen te nemen, zonder de klassieke verlamming

door te veel indicatoren.

Wilt u zich verder verdiepen in duidelijke beleggingsmethodes en praktische timingtechnieken?

Ontdek dan onze pagina

Leren Beleggen,

waar we stap voor stap inzichten en voorbeelden delen voor wie efficiënter en rustiger wil beleggen.

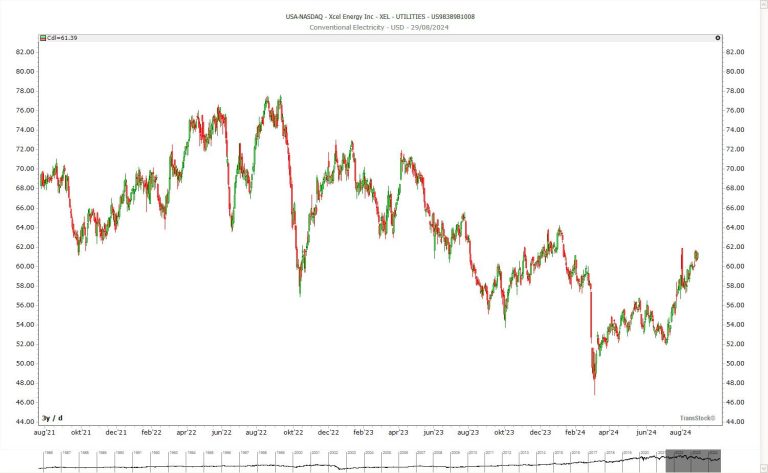

Waarom klassieke trendbepaling vaak tot ruis leidt

Traditionele trendbepaling werkt vaak met voortschrijdende gemiddelden

(bijvoorbeeld 20-, 50-, 100- of 200-daags). Dat lijkt eenvoudig, maar in de praktijk

ontstaan veel problemen:

- U moet kiezen wélk gemiddelde u gebruikt (of welke combinatie).

- Gemdiddelden beginnen elkaar te kruisen, wat tot tegenstrijdige signalen leidt.

- Bij een zijwaartse markt klitten de gemiddelden samen en ontstaat er pure ruis.

Neem bijvoorbeeld een aandeel als Unilever in een zijwaartse fase.

De gemiddelden liggen dicht bij elkaar en worden voortdurend doorbroken door de koers.

Voor een belegger die “laag wil kopen” en hoopt een bodem te timen, leidt dit vaak

tot foutieve transacties en frustratie.

Voeg daar nog indicatoren zoals RSI en MACD aan toe,

en de grafiek wordt een kerstboom. Signalen spreken elkaar tegen, u twijfelt en

komt terecht in wat Mark noemt: “verlamming door analyse”.

De quadrantanalyse beleggen is net ontwikkeld om die ruis uit de grafiek te halen.

Wat is quadrantanalyse in beleggen?

De quadrantanalyse is een verrassend eenvoudige methode die u toch

een zeer krachtig inzicht geeft in:

- de trendrichting (opwaarts of neerwaarts),

- de sterkte van het momentum,

- de veerkracht van een aandeel na correcties.

Ondanks de eenvoud levert de quadrantanalyse in de praktijk vaak

fantastische resultaten op, juist omdat ze helder en consequent is.

Geen ingewikkelde formules, geen vijf indicatoren op elkaar gestapeld, maar één

duidelijke visuele structuur.

Hoe worden de kwadranten bepaald?

De opbouw van de quadrantanalyse beleggen is logisch en transparant:

- Bepaal de hoogste koers en de laagste koers over een gekozen periode.

- De mediaan van die twee vormt de horizontale middellijn.

- Verdeel de periode daarna verticaal in twee tijdshelften.

Zo ontstaan er vier kwadranten: rechtsboven, linksboven,

linksonder en rechtsonder. Elk kwadrant krijgt een

eigen kleur, waardoor de grafiek in één oogopslag uitleesbaar wordt:

- Groen (bovenaan): positieve trend, gezonde groei, opwaartse beweging.

- Rood (onderaan): neerwaartse trend, wachten of posities afbouwen.

- “Lege” zones / geel: weinig weerstand of steun, vaak sterke momentumbewegingen.

De kern is eenvoudig: de overgang van rood naar groen is een potentieel

koopsignaal, de overgang van groen naar rood een mogelijk

verkoopsignaal.

Quadrantanalyse in de praktijk: Lotus Bakeries

Mark illustreert de quadrantanalyse beleggen met het aandeel

Lotus Bakeries, een historisch sterk groeiverhaal.

Vanaf eind 2022 gaf een klassieke combinatie van patroonanalyse met RSI en MACD

een koopsignaal. De koers steeg en bleef nadien langdurig in het groene kwadrant.

Onderweg gaven indicatoren zoals RSI en MACD meerdere keren

waarschuwings- of verkoopsignalen (bijvoorbeeld door divergentie

of neerwaartse kruising). De quadrantanalyse bleef echter consequent groen.

Voor een dynamische, neutrale belegger was er volgens deze methode

geen reden om te verkopen.

Mark hamert daarbij op: “Altijd naar de rechterkant kijken.”

Het gaat om de meest recente gegevens, niet om wat weken of maanden geleden gebeurde.

Quadrantanalyse focust op de actuele trend, niet op oude emoties in de grafiek.

Divergentie: signaal of valstrik?

Divergentie ontstaat wanneer de koers een hogere top maakt,

maar de RSI een lagere top. Dat wijst meestal op afnemend momentum

en wordt vaak gezien als verkoopsignaal, vooral door offensieve beleggers.

Bij Lotus Bakeries leidde dit tot een tijdelijke zijwaartse fase, gevolgd door

opnieuw een stevige stijging. Wie uitsluitend op divergentie verkoopt,

kan hierdoor een groot deel van de trend missen.

De quadrantanalyse filtert deze ruis eruit. Zolang het aandeel

in het groene kwadrant blijft, blijft de positie lopen.

Pas wanneer de koers terugzakt in het rode gebied,

wordt een verkoop overwogen. In het voorbeeld van Lotus lag een belangrijke steunzone rond

€ 10.000. Bij het doorbreken van die steun gaf de quadrantanalyse

een duidelijk verkoopsignaal, waarna de koers verder terugviel richting ongeveer

€ 7.500.

Quadrantanalyse beleggen: geen ruis, wel duidelijke beslissingen

De kracht van de quadrantanalyse zit in haar simpliciteit:

- Geen overbodige indicatoren die elkaar tegenspreken.

- Geen verlamming meer tussen “kopen, verkopen of wachten”.

- Wel heldere zones met actie (groen) of voorzichtigheid (rood).

Rood betekent: posities sluiten of minstens zeer kritisch bekijken.

Groen betekent: positie aanhouden of een potentieel nieuw instapmoment

bij de overgang van rood naar groen. Dit scheelt enorm in tijd en energie

en maakt beleggen veel rustiger en overzichtelijker.

Momentum herkennen met lege kwadranten

Een bijzonder interessant aspect van quadrantanalyse beleggen is het

herkennen van sterk momentum.

Vooral het linksboven-kwadrant is belangrijk:

- Een “lege” zone linksboven betekent: geen weerstand in de geanalyseerde periode.

- De koers kan daardoor snel en krachtig doorstijgen.

Voor beleggers die op zoek zijn naar sterke trends en duidelijke uitbraken

is dat ideaal. Het tegenovergestelde geldt voor een leeg gebied linksonder:

dan is er een sterke neerwaartse trend zonder duidelijke steun.

“Lager instappen” wordt dan eerder gokken dan beleggen.

De rol van timing: niet laagste koers, wel sterkste momentum

Veel beleggers zijn geobsedeerd door de laagste instapkoers.

De quadrantanalyse legt de focus waar hij hoort: op het moment dat een aandeel

van een zwak naar een sterk momentum draait.

Een aandeel dat u in september aan € 9,50 koopt en een jaar later

nog steeds rond € 10 noteert, heeft u nauwelijks vooruit geholpen.

Een aandeel dat in het groene gebied terechtkomt en vervolgens

10%, 20% of 50% stijgt, bouwt wél rendement op.

Quadrantanalyse beleggen helpt u dus niet om de bodem te raden,

maar om de rendabele fase van een trend volwaardig mee te rijden.

Steun- en weerstandsniveaus in de kwadranten

De quadrantanalyse laat zich mooi combineren met klassieke

steun- en weerstandsniveaus. Wanneer een aandeel een belangrijke

weerstand doorbreekt, wordt die vaak een nieuwe steun.

Een typisch scenario:

- De koers breekt boven een weerstand.

- Die zone wordt nadien getest als steun.

- Blijft de koers erboven en staan de kwadranten groen?

Dan ontstaat een interessant aankoopmoment.

In het voorbeeld van Umicore brak de koers boven een weerstand rond

€ 12,50, testte die zone succesvol als steun en steeg nadien door

naar ongeveer € 17,50 – een winst van circa 36%.

Quadrantanalyse helpt om dat soort bewegingen duidelijker te kaderen.

De “drie-van-vierregel” en beleggersprofielen

De effectiviteit van de quadrantanalyse beleggen hangt ook samen met

uw beleggersprofiel en tijdshorizon. Mark onderscheidt grofweg:

- Offensief: 1–3 maanden

- Dynamisch: 6–12 maanden

- Neutraal: 2–4 jaar

- Defensief: nog langere termijn, sterk risicomijdend

De quadrantanalyse wordt bij voorkeur op vier tijdsperiodes tegelijk toegepast, bijvoorbeeld:

- 1 maand

- 6 maanden

- 1 jaar

- 4 jaar

De “drie-van-vierregel” zegt dat u idealiter pas instapt als

minstens drie van de vier periodes een groen signaal geven.

Zo vermijdt u dat u koopt tegen de langetermijntrend in.

In het voorbeeld van Melexis ziet Mark bijvoorbeeld:

- 1 maand: rood

- 6 maanden: groen (op steun)

- 1 jaar: groen

- 4 jaar: rood

Slechts twee van de vier zijn groen. Het advies: nog even wachten.

Voor de korte termijn moet de koers boven € 67 blijven en niet

onder € 60 zakken. Op langere termijn is een doorbraak

boven € 80 gewenst om alle kwadranten overtuigend groen te krijgen.

Dán ontstaat een sterk koopsignaal voor de dynamische/neutrale belegger.

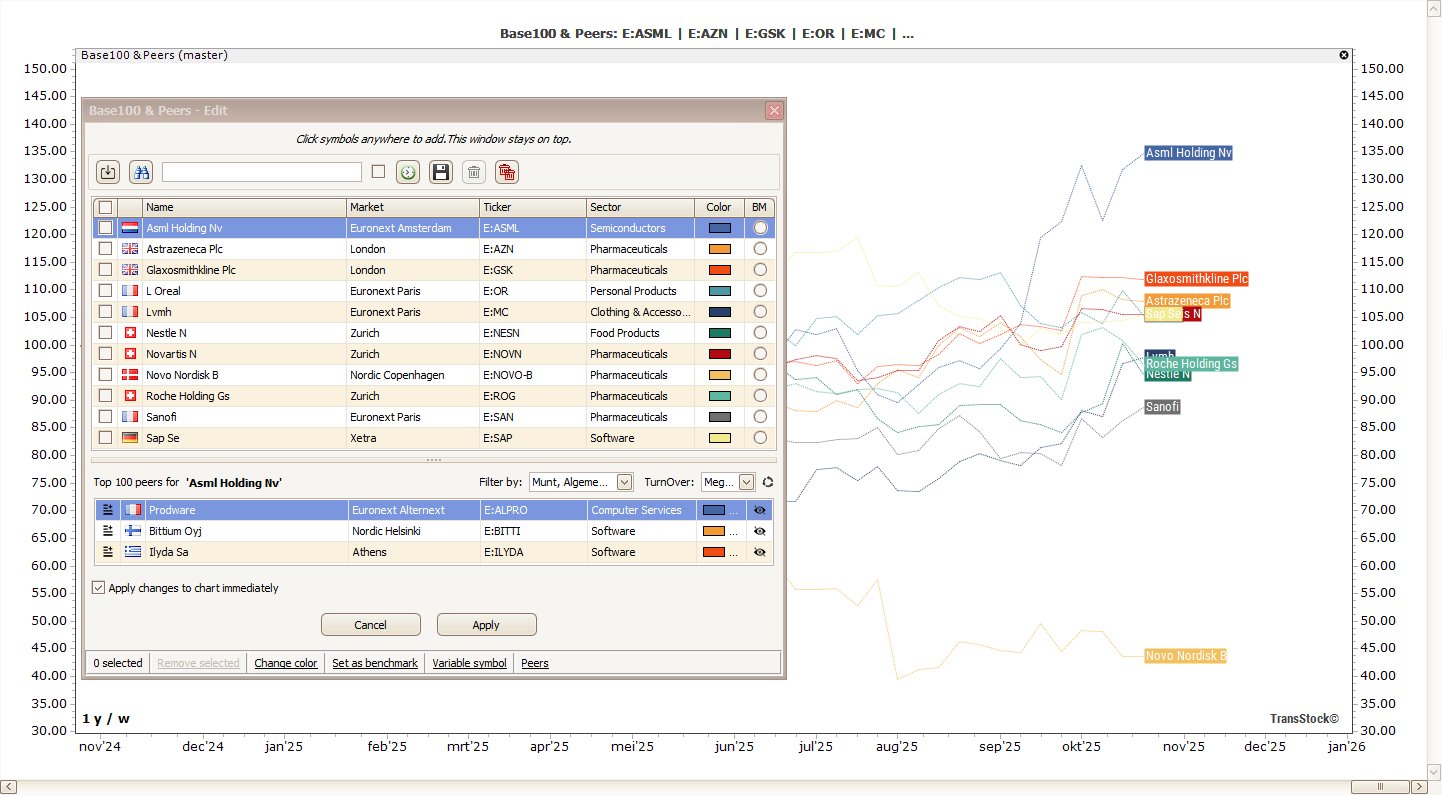

Quadrantanalyse in TransStock: praktische toepassing

In TransStock is de quadrantanalyse beleggen eenvoudig beschikbaar.

Via “tabbladen” en “importeren” kunt u de

patroonanalyse toevoegen, die de grafiek in vier verschillende

perioden verdeelt. Op een standaard trendgrafiek volstaat het om op het

desbetreffende icoontje in de werkbalk te klikken om de kwadranten te activeren.

Een belangrijk detail: zorg ervoor dat de grafiek rechts is uitgelijnd,

zodat er geen grote lege ruimte aan het einde van de grafiek staat.

Stel de voortzetting op de x-as in op 1 dag of week voor een correcte weergave.

Voorbeelden van sterke trends: G2X tracker

Mark toont ook de G2X tracker, een ETF genoteerd op Xetra,

die recent sterk steeg dankzij de uraniumsector en AI-gerelateerde ontwikkelingen.

Bij analyse over meerdere periodes (1 maand, 6 maanden, 1 jaar, 4 jaar)

kleuren alle kwadranten groen – een bijna ideaal scenario.

Voor een zeer actieve belegger kan een uitstapmoment worden gedefinieerd,

bijvoorbeeld wanneer de ETF onder een bepaald niveau zakt (zoals € 70).

Maar het basisbeeld is duidelijk: quadrantanalyse bevestigt hier een krachtige,

brede opwaartse trend.

Vooral voor beginnende beleggers maakt de kleurenstructuur meteen duidelijk

welke aandelen of ETF’s in een gezonde trend zitten en welke niet.

In plaats van verschillende indicatoren te moeten interpreteren, volstaat één blik op de tabbladen.

Conclusie: quadrantanalyse beleggen als rustige, effectieve basis

De quadrantanalyse is een onmisbare tool voor wie eenvoud,

duidelijkheid en effectiviteit zoekt in zijn beleggingsstrategie.

Door de ruis van traditionele indicatoren te verminderen en een helder,

visueel overzicht te bieden, helpt deze methode u om:

- betere koop- en verkoopsignalen te herkennen,

- uw timing te verbeteren,

- meer rust te brengen in uw beslissingen.

Of u nu offensief, dynamisch of neutraal belegt, de combinatie van

quadrantanalyse beleggen met de drie-van-vierregel

en steun- en weerstandsniveaus vormt een solide fundament.

Stop met gokken op bodems en begin met het meeliften op duidelijke trends

en sterk momentum.

Klaar om uw beleggingsworkflow te versterken?

Ontdek hoe u met de juiste tools en kennis rustiger, consistenter en slimmer kunt beleggen.

- TransStock-beleggingssoftware ontdekken

- Prijzen en abonnementen bekijken

- Een cursus of workshop volgen

- Meer lezen op onze beleggingsblog

Slimme beleggingssoftware maakt het verschil.

TransStock helpt u elke dag de markt helderder te zien.